來(lái)源: 時(shí)間:2023-04-30 17:15:03

中金網(wǎng)今日介紹"中國(guó)黃金鉆戒(中國(guó)黃金鉆戒屬于什么檔次)",希望小金從網(wǎng)上整理的中國(guó)黃金鉆戒(中國(guó)黃金鉆戒屬于什么檔次)對(duì)您幫助。

(報(bào)告出品方/作者:中信證券,杜一帆、徐曉芳)

1中國(guó)為全球最大珠寶消費(fèi)市場(chǎng),黃金及鉆石占據(jù)70%以上份額

中國(guó):全球最大珠寶消費(fèi)國(guó),總規(guī)模逾7000億元,以黃金與鉆石為主

中國(guó)黃金珠寶行業(yè)總規(guī)模逾7000億元人民幣,受疫情擾動(dòng)明顯,總體保持穩(wěn)定增長(zhǎng)。根據(jù)歐睿,2021年中國(guó)珠寶零售額達(dá)到7642億元/+18%;2021年中國(guó)珠寶零售額7200億元/+18.0%。根據(jù)國(guó)家統(tǒng)計(jì)局,2021年限額以上的珠寶零售額3041億元/+28.0%。總體而言,黃金珠寶行業(yè)市場(chǎng)規(guī)模維持穩(wěn)健增長(zhǎng),2020年受疫情影響有所下降;但限額以上金銀珠寶類(lèi)零售額同比增幅自2020年7月份開(kāi)始轉(zhuǎn)正,并在此后直至2022年2月保持了較高增速,2022年3月受疫情加重影響同比再度出現(xiàn)下滑。

全球來(lái)看,中國(guó)是最大的珠寶首飾消費(fèi)國(guó),市場(chǎng)規(guī)模受疫情影響相對(duì)較小。根據(jù)歐睿數(shù)據(jù),2007-2021年,全球珠寶零售額從12596億元增長(zhǎng)至20631億元,期間CAGR3.6%。我國(guó)自2011年以來(lái)一直保持珠寶首飾市場(chǎng)的領(lǐng)先地位,中國(guó)珠寶零售額占全球珠寶零售額比重從2011年的23%增長(zhǎng)至2021年的37%。2011-2019年我國(guó)珠寶首飾市場(chǎng)復(fù)合增長(zhǎng)率為8.0%;受疫情影響,2020年我國(guó)珠寶首飾市場(chǎng)規(guī)模由2019年7073億人民幣下滑8.5%至6470億。同期美國(guó)珠寶首飾市場(chǎng)下滑20.4%,由2019年4655億人民幣縮水至3706億人民幣。

黃金、鉆石產(chǎn)品在我國(guó)珠寶產(chǎn)業(yè)中占據(jù)71%的份額。根據(jù)中寶協(xié)調(diào)研數(shù)據(jù),2021年我國(guó)珠寶行業(yè)零售總額約為7200億元,其中黃金4176億元/+23.5%,占比58.3%/+2.6pcts;鉆石1001億元/+25%,占比13.9%/+0.8pcts;翡翠1001億元/+11.1%,占比13.9%/-0.9pcts;和田玉281億元,占比3.9%/-1.0pcts;彩色寶石317億元/+5%,占比4.4%/-0.5pcts;珍珠158億元/+5.6%,占比2.2%/-0.3pcts;鉑金及白銀101億元/+0.8%,占比1.4%/-0.2pcts;其它品類(lèi)共計(jì)約144億元/-4.0%,占比2.0%/-0.5pcts。2012-2020年,黃金產(chǎn)品占比區(qū)間為52-63%,鉆石產(chǎn)品占比區(qū)間為11%-15%,玉石產(chǎn)品占比區(qū)間為10-20%,寶石產(chǎn)品占比區(qū)間3%-4%,其他產(chǎn)品占比區(qū)間為7%-15%。黃金、鉆石、玉石三類(lèi)產(chǎn)品共占據(jù)我國(guó)珠寶市場(chǎng)整體份額80%以上。

黃金:市場(chǎng)規(guī)模約4176億,2001年后進(jìn)入市場(chǎng)化交易階段

2021年黃金市場(chǎng)規(guī)模恢復(fù)至2015年高點(diǎn)水平。據(jù)中國(guó)黃金協(xié)會(huì)統(tǒng)計(jì),2021年全國(guó)黃金實(shí)際消費(fèi)量較2020年同比增長(zhǎng)36.5%至1120.9噸,其中首飾用金達(dá)到711.3噸/+45.0%,金條及金幣用金達(dá)到313噸/+26.7%,工業(yè)及其他用金達(dá)到97噸/+15.5%。2012-2021年,中國(guó)黃金產(chǎn)品零售額從2473億元增長(zhǎng)至4176億元,期間CAGR5.99%。2021年黃金消費(fèi)實(shí)現(xiàn)強(qiáng)勁反彈,積壓的黃金需求爆發(fā),恢復(fù)至2015年的高點(diǎn)水平。

金質(zhì)珠寶行業(yè)歷史悠久,經(jīng)歷了管控階段、快速發(fā)展階段、震蕩下行階段,目前正處于拓展下沉市場(chǎng)階段,有望帶來(lái)行業(yè)新增量。

第一階段(2001年前):黃金管控階段。新中國(guó)成立以來(lái),中國(guó)對(duì)黃金市場(chǎng)進(jìn)行嚴(yán)格管控,金礦歸國(guó)家所有,凍結(jié)民間買(mǎi)賣(mài)。1953年開(kāi)始,中國(guó)通過(guò)提高黃金收購(gòu)價(jià)格、取消黃金生產(chǎn)稅等措施鼓勵(lì)黃金生產(chǎn)。1983年12月28日《中華人民共和國(guó)金銀管理?xiàng)l例施行政策細(xì)則》明確了金銀由中國(guó)人民銀行管理,并且采取“統(tǒng)一管理、統(tǒng)購(gòu)統(tǒng)配”,對(duì)企業(yè)獲取黃金設(shè)立相關(guān)許可資質(zhì)。1993年后我國(guó)黃金管理和經(jīng)營(yíng)進(jìn)入改革階段,黃金市場(chǎng)逐步建立。1998年港資企業(yè)周大福于北京開(kāi)設(shè)了內(nèi)地首家珠寶金行,2000年上海老鳳祥型材禮品公司獲得批準(zhǔn),成為國(guó)內(nèi)首家試點(diǎn)黃金自由兌換業(yè)務(wù)商業(yè)企業(yè)。龍頭品牌連鎖化進(jìn)程開(kāi)始緩慢推進(jìn),完成了初步建設(shè)。

第二階段(2001-2013H1):黃金珠寶市場(chǎng)快速發(fā)展階段。黃金珠寶交易所成立,黃金珠寶產(chǎn)銷(xiāo)流通效率提高,連鎖化進(jìn)程加速。2001年10月份,上海黃金交易所經(jīng)國(guó)務(wù)院批準(zhǔn)成立。中國(guó)黃金生產(chǎn)、消費(fèi)、流通體制實(shí)現(xiàn)市場(chǎng)化,品牌連鎖化擴(kuò)張加速。期間金價(jià)不斷上漲直至2012Q3達(dá)到峰值360.3元/克,尤其是2008年金融危機(jī)之后金價(jià)上漲加速,引起了一陣黃金珠寶購(gòu)買(mǎi)潮和投資潮。黃金市場(chǎng)規(guī)模不斷擴(kuò)大,直至2013H1黃金珠寶銷(xiāo)售額達(dá)到峰值。不斷擴(kuò)張的市場(chǎng)規(guī)模推動(dòng)了中國(guó)黃金市場(chǎng)的“黃金十年”,但該階段各品牌同質(zhì)化競(jìng)爭(zhēng)較為激烈,均以黃金飾品為主體,產(chǎn)品結(jié)構(gòu)較為單一。

第三階段(2013H2-2020):震蕩下行階段。隨著金價(jià)回落,消費(fèi)者意識(shí)到金價(jià)進(jìn)入下行周期,黃金的投資屬性減弱,再疊加我國(guó)結(jié)婚登記對(duì)數(shù)持續(xù)下降,黃金珠寶行業(yè)景氣度有所放緩。2014年黃金消費(fèi)量同比下滑25%。在此之后黃金珠寶市場(chǎng)進(jìn)入震蕩區(qū)間,該期間黃金珠寶增速一直維持在個(gè)位數(shù)增長(zhǎng)或負(fù)增長(zhǎng)。

第四階段(2021至今):黃金珠寶工藝創(chuàng)新提升帶動(dòng)產(chǎn)品升級(jí),非婚慶配飾需求逐步打開(kāi),黃金珠寶景氣度迎來(lái)拐點(diǎn)。雖然疫情使得2020年整體珠寶消費(fèi)有所下滑,但是從2019-2021年整體來(lái)看,兩年平均增速達(dá)到8%以上,黃金珠寶具有穿越疫情的需求韌性,迎來(lái)了較高的增長(zhǎng)態(tài)勢(shì)。

鉆石:市場(chǎng)規(guī)模近千億元,培育鉆石或?qū)?duì)現(xiàn)有競(jìng)爭(zhēng)格局形成沖擊

全球鉆石珠寶消費(fèi)恢復(fù)強(qiáng)勁。2021年全球鉆石珠寶銷(xiāo)售額,達(dá)到5712億元,同比增長(zhǎng)29.2%,達(dá)到歷年來(lái)的銷(xiāo)售額頂點(diǎn),仍然保持較高增速。根據(jù)中寶協(xié),中國(guó)鉆石珠寶零售額2019-2021年分別為852/800/1001億元,同比分別為1%/-6%/25%,2021年國(guó)內(nèi)鉆石珠寶銷(xiāo)售額占全球鉆石珠寶市場(chǎng)整體份額的14.9%。

2021年以來(lái)鉆石進(jìn)口數(shù)據(jù)表現(xiàn)亮眼。由于我國(guó)鉆石消費(fèi)需求量巨大,而國(guó)內(nèi)并非鉆石礦床聚集地,故我國(guó)鉆石高度依賴(lài)進(jìn)口。根據(jù)我國(guó)海關(guān)總署數(shù)據(jù),2021年,我國(guó)鉆石進(jìn)口數(shù)量為2525千克,進(jìn)口金額98.9億美元,同比增長(zhǎng)60%。

培育鉆石處于低滲透率水平,有望迎來(lái)高增長(zhǎng)階段。2018年以來(lái),全球培育鉆石產(chǎn)量高速上漲,滲透率迅速提升,2018-2020年培育鉆產(chǎn)量分別為144/600/720萬(wàn)克拉,滲透率從2%迅速提升至14%。隨著上游生產(chǎn)技術(shù)提升、產(chǎn)能擴(kuò)張,下游零售商布局培育鉆石,行業(yè)進(jìn)入爆發(fā)增長(zhǎng)時(shí)期。2020年中國(guó)培育鉆石飾品市場(chǎng)規(guī)模為268.3億元,預(yù)計(jì)2025年達(dá)到737.9億元,2020-2025年CAGR為18.4%。

2價(jià)格總體趨勢(shì)向上,多維因素驅(qū)動(dòng)需求增長(zhǎng)

價(jià)格分析:價(jià)格機(jī)制復(fù)雜,趨勢(shì)總體向上

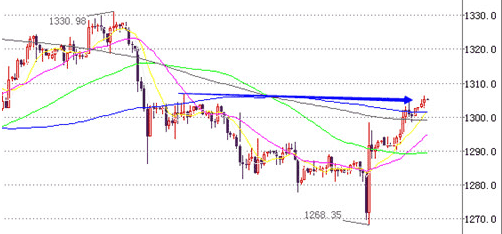

黃金價(jià)格:投資屬性與消費(fèi)屬性共同決定金價(jià)仍處上升通道

黃金定價(jià)機(jī)制復(fù)雜,兼具投資屬性與消費(fèi)屬性,價(jià)格機(jī)制涉及因素繁多。從投資屬性看:投資人主要關(guān)注黃金的投資收益能力與避險(xiǎn)能力,其投資收益能力主要與經(jīng)濟(jì)增速/財(cái)富效應(yīng)、美元指數(shù)、通貨膨脹水平直接相關(guān),其避險(xiǎn)屬性決定金價(jià)在風(fēng)險(xiǎn)事件發(fā)生時(shí)會(huì)產(chǎn)生明顯升值。從消費(fèi)屬性看:金價(jià)主要受供給及需求兩方面影響,供給主要由金礦產(chǎn)量、再生金產(chǎn)量決定,需求端則受更多維度更復(fù)雜因素影響,例如技術(shù)演進(jìn)、人口代際變遷、潮流風(fēng)尚等。在當(dāng)前市場(chǎng)環(huán)境下,經(jīng)濟(jì)增速預(yù)期放緩、通貨膨脹預(yù)期增強(qiáng),雖然美元指數(shù)走強(qiáng)但黃金的投資收益能力價(jià)值明顯;同時(shí)俄烏戰(zhàn)爭(zhēng)持續(xù)、新冠疫情仍在蔓延,全球性的風(fēng)險(xiǎn)事件使投資者避險(xiǎn)情緒提升,我們認(rèn)為黃金價(jià)格仍處上升通道。

金價(jià)提升金質(zhì)珠寶終端零售價(jià)不斷上漲,估算2021年達(dá)587元/克。根據(jù)中寶協(xié)統(tǒng)計(jì)的黃金珠寶零售額及中國(guó)首飾黃金年度消耗量,我們估算了2015年-2021年黃金每克的終端零售價(jià);由于金質(zhì)珠寶定價(jià)模式是“當(dāng)日黃金基礎(chǔ)價(jià)格+加工費(fèi)”,可看出終端黃金飾品零售價(jià)與金價(jià)相關(guān)性較強(qiáng),且隨著工藝技術(shù)提升及一口價(jià)產(chǎn)品的占比提升,總體呈上升趨勢(shì)。估算2021年每克黃金終端銷(xiāo)售價(jià)格已達(dá)587元。

鉆石價(jià)格:金價(jià)上漲及供給減少驅(qū)動(dòng)價(jià)格明顯上漲,培育鉆石產(chǎn)能擴(kuò)張驅(qū)動(dòng)價(jià)格向下

鉆石價(jià)格與金價(jià)走勢(shì)高度相關(guān)。中大克拉成品鉆稀有度高,價(jià)值高,具有良好的流通性、保值性、抗通脹性。通脹背景下,居民對(duì)資產(chǎn)保值的訴求提升。天然鉆石投資屬性日益重要。疫情以來(lái),黃金作為重要的避險(xiǎn)資產(chǎn),價(jià)格維持在高位。天然鉆石價(jià)格則因疫情初期需求急劇下滑而下降。隨著疫情邊際影響減弱,各國(guó)央行大力推行經(jīng)濟(jì)刺激政策,消費(fèi)回暖疊加資產(chǎn)配置需求助推天然鉆石價(jià)格中樞抬升。

中大克拉成品鉆價(jià)格漲幅居前。近期全球毛坯天然鉆石產(chǎn)量持續(xù)下降,天然鉆石價(jià)格明顯上漲。2月份1克拉鉆石指數(shù)上升5.6%,比年初上漲12.9%。據(jù)IDEX(國(guó)際鉆石交易平臺(tái))數(shù)據(jù),2021年1月1日-2022年3月2日,成品鉆價(jià)格總指數(shù)累計(jì)上漲26.46%。分不同克拉數(shù)看,0.50-0.69ct(小克拉)、1.50-1.99ct(中克拉)、4.00-4.99ct(大克拉)成品鉆價(jià)格指數(shù)分別上漲10.34%、33.84%、21.38%。

天然鉆石連續(xù)減產(chǎn)或成為提價(jià)因素。2017-2020年天然鉆石產(chǎn)量由1.52億克拉下降至1.11億克拉。根據(jù)DeBeers,Argyle(2020年)、Diavik(2025年)、Komsomolskaya(2021年)等大型天然鉆石礦山因達(dá)到使用壽命而關(guān)閉;根據(jù)貝恩咨詢(xún)數(shù)據(jù),樂(lè)觀估計(jì)天然鉆石未來(lái)10年產(chǎn)量復(fù)合增速為1%到2%;保守估計(jì)天然鉆石未來(lái)10年產(chǎn)量復(fù)合下滑1%到2%。鉆石消費(fèi)需求旺盛供需緊張的情況可能導(dǎo)致天然鉆石的價(jià)格上漲。

培育鉆石價(jià)格低價(jià)且可再生優(yōu)勢(shì)凸顯,相比于天然鉆石極具性?xún)r(jià)比。2020年以來(lái),培育鉆石受到市場(chǎng)更多關(guān)注,認(rèn)可度快速提升。在全球毛坯天然鉆石產(chǎn)量持續(xù)下降,主要天然鉆石生產(chǎn)商戴比爾斯等接連上調(diào)價(jià)格的背景下,培育鉆石的低價(jià)和可再生優(yōu)勢(shì)愈發(fā)凸顯,有望成為培育鉆石的重要利好驅(qū)動(dòng)因素。隨著培育鉆石產(chǎn)量不斷提升,2018-2020年全球培育鉆石產(chǎn)量從144萬(wàn)克拉增長(zhǎng)至720萬(wàn)克拉,同時(shí)培育鉆石價(jià)格不斷下降。以1ct、顏色G、凈值VS級(jí)別鉆石為例,2017Q4培育鉆石零售價(jià)為天然鉆65%,批發(fā)價(jià)為天然鉆石的55%;2020Q4培育鉆石零售價(jià)為天然鉆35%,批發(fā)價(jià)為天然鉆石的20%。2017-2020年培育鉆石相比天然鉆石的價(jià)格比例處于大幅度下降趨勢(shì),為下游零售帶來(lái)更高的利潤(rùn)空間,價(jià)格差異提升培育鉆石經(jīng)銷(xiāo)商毛利率。(報(bào)告來(lái)源:未來(lái)智庫(kù))

數(shù)量分析:技術(shù)演進(jìn)、人口代際、渠道變革、潮流風(fēng)尚驅(qū)動(dòng)需求增長(zhǎng)

工藝創(chuàng)新提升黃金消費(fèi)滲透率,滿足更大范圍客群更多元需求

目前市場(chǎng)上主流的金質(zhì)珠寶包括足金、K金、3D硬金、5D硬金、5G硬金、古法金等。加工工藝的多樣化使飾品能夠滿足更大范圍客群更多元的需求,如3D硬金、5D硬金技術(shù)的成熟,使黃金能夠以更少的克重刻塑成為更大體積、更細(xì)致精美的款式;古法黃金技術(shù)重新?lián)P起國(guó)潮風(fēng)尚。

根據(jù)中寶協(xié)的數(shù)據(jù),傳統(tǒng)足金市場(chǎng)份額持續(xù)下滑,由2017年的75.15%下滑至2020年51%,古法金的市場(chǎng)份額從2017年的1.6%大幅增長(zhǎng)至2020年的16%。

金質(zhì)珠寶新加工藝術(shù)層出不窮,3D硬足金深受喜愛(ài)。消費(fèi)者對(duì)金飾品購(gòu)買(mǎi)偏好由好至差依次是3D硬足金、5G黃金、18K金、古法金、22K金,其中,3D硬足金偏好評(píng)分遠(yuǎn)高于其他工藝。下沉市場(chǎng)方面,一線和新一線城市仍然保持了對(duì)3D硬足金的偏好的絕對(duì)優(yōu)勢(shì),不同的是,對(duì)18K金和古法金的偏好超過(guò)了5G黃金。

結(jié)婚對(duì)數(shù)下降為婚慶市場(chǎng)帶來(lái)壓力,滲透率提升與悅己需求帶來(lái)珠寶增量

年結(jié)婚對(duì)數(shù)下滑為婚慶需求帶來(lái)壓力。根據(jù)中國(guó)民政部數(shù)據(jù),我國(guó)每年結(jié)婚登記對(duì)數(shù)呈現(xiàn)下滑趨勢(shì),由2012年的1324萬(wàn)對(duì)下滑至2021年的764萬(wàn)對(duì)。考慮到人口結(jié)構(gòu)變化導(dǎo)致年輕人數(shù)占比降低以及結(jié)婚意愿下降等因素,結(jié)婚對(duì)數(shù)預(yù)計(jì)仍呈下降趨勢(shì),為婚慶市場(chǎng)帶來(lái)壓力。

女性群體經(jīng)濟(jì)獨(dú)立,悅己需求不斷提升。據(jù)世界黃金協(xié)會(huì)調(diào)研,2020年珠寶的自戴需求是最主要需求,占比32.1%,其次是婚嫁需求,占比28.10%。隨著經(jīng)濟(jì)的發(fā)展和消費(fèi)觀念的轉(zhuǎn)變,珠寶需求場(chǎng)景逐漸改變,珠寶需求不再僅僅局限于婚慶典禮或重大活動(dòng)時(shí)佩戴,日常自戴需求不斷提升。珠寶行業(yè)以女性為主要消費(fèi)者,其市場(chǎng)規(guī)模與女性經(jīng)濟(jì)實(shí)力、消費(fèi)意愿都有著較強(qiáng)的聯(lián)系。中國(guó)女性經(jīng)濟(jì)實(shí)力、消費(fèi)能力逐步提升,據(jù)沙利文數(shù)據(jù)(轉(zhuǎn)引自頭豹研究院)顯示,2018年中國(guó)家庭收入中女性收入接近或高于丈夫收入的比例達(dá)到53.6%,在財(cái)務(wù)支出方面擁有較多的主動(dòng)性。

疫情驅(qū)動(dòng)線上流量入口迅速崛起,帶動(dòng)增量消費(fèi)

新渠道帶動(dòng)新流量入口,成交仍以線下為主。受到疫情影響,出行限制推動(dòng)線上營(yíng)銷(xiāo)發(fā)展。根據(jù)世界黃金協(xié)會(huì)調(diào)研珠寶行業(yè)的情況看,截止2020年11月,53.69%的受訪零售終端門(mén)店開(kāi)通線上經(jīng)營(yíng)渠道,46.31%的店長(zhǎng)所在門(mén)店暫未開(kāi)通線上經(jīng)營(yíng)渠道。已開(kāi)通線上渠道的門(mén)店中,微信群組和朋友圈渠道占比最大,86.84%的店長(zhǎng)開(kāi)通此經(jīng)營(yíng)渠道。其次是抖音(54.68%)、微商城(33.33%)等線上渠道。

線上渠道收入占比逐年增加,線上渠道集中度很高。2010-2014年,部分珠寶品牌商,如,周大福、周大生開(kāi)始組建各自的電商團(tuán)隊(duì);2015-2018年,珠寶品牌的電商團(tuán)隊(duì)持續(xù)發(fā)展;2019-2020年,珠寶品牌電商團(tuán)隊(duì)熱衷于和KOL合作帶貨,線上銷(xiāo)售模式趨于成熟,線上銷(xiāo)售成為珠寶品牌流量的重要補(bǔ)充。2020年,各珠寶品牌線上渠道收入占比基本在5%-25%之間。大多數(shù)品牌線上渠道收入占比逐年增長(zhǎng),尤其是2020年周大生和潮宏基線上收入占比增長(zhǎng)顯著。從各珠寶品牌的渠道拆分來(lái)看,線上渠道主要集中在官方渠道(官網(wǎng)商城、小程序等)、天貓、京東、抖音等平臺(tái)。2020年,各個(gè)珠寶品牌前二線上渠道收入占線上收入比重基本在60%-95%之間,這說(shuō)明珠寶品牌線上布局集中度很高。

國(guó)潮崛起,古法金深受市場(chǎng)追捧

國(guó)潮經(jīng)濟(jì)崛起,拓展產(chǎn)品矩陣搶占市場(chǎng)份額,國(guó)貨崛起。根據(jù)知萌咨詢(xún)的樣本調(diào)查結(jié)果,近3年來(lái)中國(guó)消費(fèi)者對(duì)國(guó)產(chǎn)產(chǎn)品的品質(zhì)認(rèn)可度大幅提升。國(guó)潮經(jīng)濟(jì)將中華傳統(tǒng)文化融合現(xiàn)代潮流元素,如結(jié)合時(shí)尚設(shè)計(jì)風(fēng)格、多元化營(yíng)銷(xiāo)手段,建立品牌IP,以品牌為載體應(yīng)用至各品類(lèi)商品中,形成國(guó)潮。通過(guò)國(guó)潮發(fā)展,傳統(tǒng)國(guó)牌實(shí)現(xiàn)品牌重塑,同時(shí)為國(guó)內(nèi)商家提供發(fā)展機(jī)遇,助力經(jīng)濟(jì)內(nèi)循環(huán)發(fā)展。

古法金深受市場(chǎng)熱捧。2019Q4-2021Q3,周大福古法金“傳承”系列銷(xiāo)售額從50.84億港幣增長(zhǎng)至119.68億港幣。尤其是2020Q4-2021Q3期間,古法金產(chǎn)品收入增長(zhǎng)顯著,同比增速達(dá)到130%-166%。

在周大福傳承系列帶動(dòng)下,各品牌均上線古法金類(lèi)似產(chǎn)品,掀起國(guó)風(fēng)熱潮,為黃金行業(yè)的增長(zhǎng)帶來(lái)的新的活力。

3產(chǎn)業(yè)鏈價(jià)值分布呈微笑曲線分布

黃金及鉆石產(chǎn)業(yè)鏈價(jià)值量拆分:微笑曲線分布

黃金珠寶產(chǎn)業(yè)鏈主要可分為原料生產(chǎn)環(huán)節(jié)、原料交易環(huán)節(jié)、制造加工環(huán)節(jié)和終端零售環(huán)節(jié)。

原料生產(chǎn)環(huán)節(jié):黃金主要依賴(lài)國(guó)產(chǎn)與進(jìn)口,原料黃金進(jìn)口比例約25%。國(guó)內(nèi)以四大金礦企業(yè)為主,占國(guó)內(nèi)總產(chǎn)能比例約40%。鉆石幾乎完全依賴(lài)進(jìn)口,全球鉆石生產(chǎn)商CR5達(dá)69.9%,具有一定的壟斷性。

原料交易環(huán)節(jié):黃金、鉆石、鉑金、白銀有統(tǒng)一交易所。具有交易席位的批發(fā)商通過(guò)上海黃金交易所、上海鉆石交易所進(jìn)行采購(gòu)。寶石、玉石、珍珠等其他原料無(wú)統(tǒng)一的交易所,但有主要交易市場(chǎng),如中國(guó)寶玉石交易中心等。批發(fā)商通過(guò)貿(mào)易差價(jià)或者期貨的方式獲利。

制造加工環(huán)節(jié):由于珠寶品牌商委外加工比例逐年增加,目前珠寶生產(chǎn)加工企業(yè)眾多,是典型的勞動(dòng)密集型行業(yè)。黃金生產(chǎn)加工企業(yè)主要集中在廣東,占全國(guó)珠寶生產(chǎn)加工企業(yè)數(shù)量約24%。鉆石加工主要以印度為主,占比達(dá)到90%以上。委外加工收費(fèi)根據(jù)原料種類(lèi),首飾品類(lèi),款式復(fù)雜程度、生產(chǎn)工藝流程及難度等因素而定,黃金加工費(fèi)用大致在5-10元/克,鑲嵌類(lèi)飾品加工費(fèi)方差更大,約在10-105元/克。

終端零售環(huán)節(jié):零售環(huán)節(jié)是珠寶產(chǎn)業(yè)鏈毛利率最高的環(huán)節(jié),享受設(shè)計(jì)價(jià)值、增值服務(wù)和品牌理念帶來(lái)的溢價(jià),毛利率較高。

根據(jù)各環(huán)節(jié)供需格局與毛利率水平,我們大致估算黃金產(chǎn)業(yè)鏈價(jià)值量分配:2021年黃金珠寶零售價(jià)約587元/,上海黃金交易所交易均價(jià)374元/克,開(kāi)采企業(yè)毛利率平均50%,開(kāi)采成本估算約187元/克,平均加價(jià)187元出售;黃金加工費(fèi)用大致在5-10元/克,鑲嵌類(lèi)飾品加工費(fèi)方差更大,約在10-105元/克,以10元/克進(jìn)行估算;零售環(huán)節(jié)加價(jià)約203元/克,最終黃金珠寶零售價(jià)約587元。總體而言,原材料價(jià)值占比32%,開(kāi)采企業(yè)加價(jià)占比32%,加工環(huán)節(jié)平均加價(jià)占比2%,零售環(huán)節(jié)加價(jià)占比34%完成銷(xiāo)售,其中零售環(huán)節(jié)包含整個(gè)零售體系,包括品牌商、分銷(xiāo)商、終端加盟商等各個(gè)參與方,根據(jù)其不同合作模式形成不同的價(jià)值分配結(jié)果。

同黃金產(chǎn)業(yè)鏈價(jià)值量分配,我們大致估算鉆石產(chǎn)業(yè)鏈價(jià)值量分配:由于鉆石不同的克拉數(shù)價(jià)格區(qū)間差異較大,我們以終端售價(jià)10000元的鉆石珠寶首飾為例。開(kāi)采企業(yè)毛利率平均52%,開(kāi)采成本估算約3988元,平均加價(jià)2074元出售;鉆石加工費(fèi)用大致在606;零售環(huán)節(jié)加價(jià)約3333元。總體而言,原材料價(jià)值占比39.9%,開(kāi)采企業(yè)加價(jià)占比20.7%,加工環(huán)節(jié)平均加價(jià)占比6.1%,零售環(huán)節(jié)加價(jià)占比33.3%完成銷(xiāo)售。零售環(huán)節(jié)包含整個(gè)零售體系,包括品牌商、分銷(xiāo)商、終端加盟商等各個(gè)參與方,根據(jù)其不同合作模式形成不同的價(jià)值分配結(jié)果。

上游原材料相對(duì)集中,盈利能力強(qiáng)

黃金:中國(guó)產(chǎn)量11%為全球最大產(chǎn)金國(guó),四大金礦企業(yè)產(chǎn)量占比約40%

全球黃金年產(chǎn)量約3500噸左右,中國(guó)是最大的黃金生產(chǎn)國(guó)占比約11%。根據(jù)世界黃金協(xié)會(huì),2010-2018年,全球黃金產(chǎn)量不斷增加,從2830.9噸增加至3652.8噸,期間CAGR3.2%;2019-2020年,全球黃金產(chǎn)量連續(xù)兩年減少,分別為3597.2/3478.1噸,同比-2%/-3%。除了疫情因素之外,容易開(kāi)采的金礦相繼被采掘,勘探預(yù)算穩(wěn)步萎縮,中國(guó)環(huán)保政策不斷收緊進(jìn)一步嚴(yán)格控制氰化物的使用迫使多家礦企削減產(chǎn)能,這些也成為黃金產(chǎn)量下滑的原因。中國(guó)是世界最大的黃金生產(chǎn)國(guó),2020年產(chǎn)量達(dá)到368.3噸,占全球黃金產(chǎn)量的11%。

中國(guó)年產(chǎn)金量約300-400噸,四大金礦企業(yè)產(chǎn)量占比約40%。2014-2020年,中國(guó)礦產(chǎn)金產(chǎn)量從368噸減少至302噸,黃金礦業(yè)企業(yè)礦產(chǎn)金產(chǎn)量CR4在35%-43%的區(qū)間。從年產(chǎn)量來(lái)看,2018-2020年金礦企業(yè)礦產(chǎn)金產(chǎn)量保持穩(wěn)定,山東黃金和紫金礦業(yè)礦產(chǎn)量處于領(lǐng)先地位。從金礦儲(chǔ)存資源量來(lái)看,截至2020年底,山東黃金775噸,招金礦業(yè)1090噸,紫金礦業(yè)2334噸,中金黃金509噸。

中國(guó)黃金開(kāi)采企業(yè)平均毛利率約50%。2020年,中國(guó)黃金開(kāi)采企業(yè)毛利率區(qū)間為38.02%~64.44%,平均值為50.21%,該平均值是珠寶產(chǎn)業(yè)鏈中最高的環(huán)節(jié)。這主要是因?yàn)辄S金開(kāi)采企業(yè)集中度高,憑借一定的壟斷性質(zhì),享受高毛利率。2021年,上海黃金交易所黃金Au9999開(kāi)盤(pán)397.48元/克,最高402.48元/克,最低260.88元/克,收于373.85元/克,全年加權(quán)平均價(jià)格為373.67元/克,主要的價(jià)格波動(dòng)區(qū)間約在350-400元/克。以2021年為例,可粗略估計(jì)為黃金單克開(kāi)采成本約187元,銷(xiāo)售到黃金交易所價(jià)格約374元。

鉆石:中國(guó)天然鉆石礦源高度集中主要依賴(lài)進(jìn)口,培育鉆石產(chǎn)量領(lǐng)先全球

天然鉆石主要來(lái)自海外。鉆石珠寶行業(yè)的上游主要是負(fù)責(zé)礦藏開(kāi)采和毛坯鉆生產(chǎn)的原材料提供商。天然鉆石開(kāi)采商以國(guó)外為主,2020年CR5達(dá)69.9%,行業(yè)高度集中,具有壟斷性質(zhì)。從毛利率來(lái)看,上游鉆石開(kāi)采和銷(xiāo)售市場(chǎng)進(jìn)入壁壘高,毛利率可達(dá)到52%。

中國(guó)是培育鉆石的主要產(chǎn)地,培育鉆石產(chǎn)量處于領(lǐng)先地位。2020年,中國(guó)培育鉆石產(chǎn)量達(dá)到300萬(wàn)克拉,占全球培育鉆石產(chǎn)量的49.7%。中國(guó)提供了全球95%的培育鉆石裸鉆和40%的培育鉆石毛坯。且90%生產(chǎn)商使用HPHT技術(shù),歐美地區(qū)CVD技術(shù)更加成熟,因此主要使用CVD技術(shù)。根據(jù)貝恩咨詢(xún),預(yù)計(jì)未來(lái)5年培育鉆石產(chǎn)量會(huì)持續(xù)上升,預(yù)計(jì)2025年中國(guó)培育鉆石原石比例將達(dá)到80%。

中游加工生產(chǎn)商企業(yè)高度分散,盈利能力差

珠寶品牌主要以委外加工作為生產(chǎn)模式,且行業(yè)分散。珠寶品牌商絕大部分采用以委外加工為主、自行生產(chǎn)加工與成品采購(gòu)為輔的生產(chǎn)模式,充分發(fā)揮規(guī)模效應(yīng),迪阿股份、周六福、萊紳通靈的委托加工生產(chǎn)占比達(dá)90%以上,中國(guó)黃金、潮宏基、明牌珠寶、萃華珠寶委托加工占比基本在40%-60%之間。從周六福、菜百股份、中國(guó)黃金、迪阿股份看,前五大委外加工廠商總計(jì)占當(dāng)期委外加工采購(gòu)額比例約在50%-70%。

黃金加工生產(chǎn)公司玩家眾多,多聚集廣東深圳。2016年全國(guó)黃金首飾加工量前十名企業(yè)首飾加工總量518.97噸/-23.44%,占全國(guó)比重84.91%。企查查數(shù)據(jù)顯示,目前我國(guó)共有3.4萬(wàn)家黃金加工相關(guān)企業(yè),廣東以8397家企業(yè)數(shù)量排名第一,獨(dú)占全國(guó)24%,湖北、江蘇分列二三名。2015年首次突破4000家,年注冊(cè)量達(dá)到4147家,2017-2019年間,年注冊(cè)量均保持在4500-4800家之間。2020年,受制于經(jīng)濟(jì)大環(huán)境影響,注冊(cè)量降至3970家,同比下降13.4%。

委外加工收費(fèi)根據(jù)寶石種類(lèi)(鉆石、珍珠、翡翠等)、貴金屬材料種類(lèi)(黃金鉑金、K金等),首飾品類(lèi)(戒指、手鐲、耳環(huán)、手鏈等),款式復(fù)雜程度、生產(chǎn)工藝流程及難度等因素而定,黃金加工費(fèi)用大致在5-10元/克,鑲嵌類(lèi)飾品加工費(fèi)方差更大,約在10-105元/克。根據(jù)周大生招股說(shuō)明書(shū),通常而言,黃金飾品加工費(fèi)較低,2016年為2.5-25元/克;鉑金、鑲嵌類(lèi)產(chǎn)品加工費(fèi)相對(duì)較高,分別為15-30元/克,60-150元/克,而K金類(lèi)產(chǎn)品通常十幾元到上百元不等。根據(jù)萃華珠寶招股說(shuō)明書(shū),2013年,黃金飾品加工費(fèi)從2元/克至50元/克;鉑金硬度高于黃金,平均加工費(fèi)高于黃金飾品,鉑金飾品的加工費(fèi)從10元/克至60元/克。根據(jù)中國(guó)黃金招股說(shuō)明書(shū),2017-2019年,公司珠寶委外加工費(fèi)分別為8.39/6.22/4.82元/克。

生產(chǎn)加工型上市企業(yè)數(shù)量較少,盈利能力低。生產(chǎn)加工型企業(yè)中除航民股份外,其余4家企業(yè)自2018年起均處于非正常經(jīng)營(yíng)狀態(tài)(2021年上半年期間,剛泰控股、東方金鈺、秋林集團(tuán)三家公司先后從A股退市)。加工批發(fā)型的港股珠寶企業(yè)在2020年報(bào)告期業(yè)績(jī)下滑幅度更大,除恒和集團(tuán)外,所有公司營(yíng)收下滑幅度均在5成及以上,4家公司處于虧損狀態(tài)。

下游品牌商競(jìng)爭(zhēng)格局穩(wěn)定集中度提升,因產(chǎn)品、定位、渠道不同盈利能力差別較大

下游品牌商毛利率區(qū)間大,以綜合型珠寶品牌為主。2020年,主要珠寶品牌毛利率區(qū)間為7.8%-69.8%,下游珠寶品牌毛利率平均值為29.1%。各個(gè)品牌產(chǎn)品、定位、渠道等差別導(dǎo)致毛利率水平產(chǎn)生較大差異。

素金產(chǎn)品毛利率低于鑲嵌。品牌商素金產(chǎn)品多采用“首飾黃金基礎(chǔ)價(jià)+加工費(fèi)定價(jià)模式”,“首飾黃金基礎(chǔ)價(jià)”即為上海黃金交易所現(xiàn)貨黃金價(jià)格,不同款式收取不同加工費(fèi),加工費(fèi)可按克計(jì)費(fèi)或按件計(jì)費(fèi),總體有較大差異。鑲嵌類(lèi)產(chǎn)品多采用一口價(jià)模式,由于工藝較為復(fù)雜,一般享受更高的加價(jià)。從周大生兩種首飾毛利率來(lái)看,素金首飾毛利率飾品穩(wěn)定高于鑲嵌類(lèi)約5-7pcts。

直營(yíng)渠道占比高的毛利率較高。一般情況下,由于自營(yíng)銷(xiāo)售模式直接面對(duì)終端零售消費(fèi)者,省去了向加盟商批發(fā)讓利的環(huán)節(jié),因此銷(xiāo)售毛利率相對(duì)較高。以迪阿股份為例,公司采取全自營(yíng)銷(xiāo)售模式,直接面對(duì)終端零售消費(fèi)者,與同行業(yè)珠寶品牌企業(yè)的綜合毛利率高出約25-40個(gè)百分點(diǎn)。我們統(tǒng)計(jì)了主要珠寶品牌毛利率水平與直營(yíng)門(mén)店數(shù)占門(mén)店總數(shù)比例,可知毛利率水平與直營(yíng)渠道占比體現(xiàn)出較明顯的相關(guān)性,全直營(yíng)品牌迪阿毛利率最高,而直營(yíng)門(mén)店占比較低的品牌老鳳祥對(duì)應(yīng)毛利率水平較低。

4渠道模式復(fù)雜呈強(qiáng)線下粘性,下沉成為新增長(zhǎng)點(diǎn)

疫情沖擊下線下渠道占比穩(wěn)定,凸顯商業(yè)模式強(qiáng)線下粘性

渠道以線下實(shí)體店鋪為主。根據(jù)歐瑞數(shù)據(jù),珠寶行業(yè)線下銷(xiāo)售渠道(即門(mén)店渠道)占比達(dá)85%,非門(mén)店渠道占比15%。線下渠道中,珠寶手表專(zhuān)賣(mài)店占比最大,占所有銷(xiāo)售渠道的52.3%,其次為百貨門(mén)店(占比23.8%)、大型商圈門(mén)店(占比3.8%)等。非門(mén)店渠道中,線上渠道占比較大為12.9%,此外為家庭購(gòu)物渠道(占比1.3%)和直銷(xiāo)渠道(占比0.4%)。

線上渠道崛起及疫情因素對(duì)珠寶零售渠道影響有限,線下粘性極強(qiáng)。2011-2021年,線上渠道崛起對(duì)各零售行業(yè)形成了深刻影響,但珠寶零售行業(yè)線下門(mén)店渠道銷(xiāo)售額占比僅從94.2%下降到85.3%,降幅為9pcts;2020年以來(lái)疫情進(jìn)一步催化消費(fèi)者購(gòu)物行為線上化,但珠寶零售受影響較小。盡管近年來(lái)線上經(jīng)濟(jì)發(fā)展迅速,同時(shí)在疫情影響下消費(fèi)者購(gòu)物習(xí)慣線上化加速形成,但黃金珠寶行業(yè)由于其高客單、低頻次的特點(diǎn)顯示出較強(qiáng)的線下粘性。

疫情后線上成為重要的引流渠道,但占比仍低主系珠寶線上銷(xiāo)售以低價(jià)走量為主。雖然線上渠道偶有萬(wàn)元以上級(jí)別的玉石成交,但總體仍以客單價(jià)500元以下的走量銷(xiāo)售為主,且消費(fèi)粘性有待加強(qiáng)。機(jī)雕產(chǎn)品以低成本、低次品率、高產(chǎn)量等特點(diǎn),市場(chǎng)份額快速增加,機(jī)器加工的手鐲、平安無(wú)事牌已成為直播電商等線上渠道的主流產(chǎn)品。2020年以廣州四會(huì)、云南瑞麗為代表的翡翠直播電商持續(xù)火熱。中寶協(xié)調(diào)研顯示,線上銷(xiāo)售占比由大到小依次為手鐲、掛件、原石,線上銷(xiāo)售額占比分別為30%/30%/14%。線下渠道方面,手鐲的銷(xiāo)售額占比約為50%,翡翠鑲嵌飾品占比10%左右,其余為掛件、戒面等產(chǎn)品。

渠道模式較為復(fù)雜,省代模式助力品牌加速下沉

黃金珠寶品牌商的銷(xiāo)售模式分為直營(yíng)和經(jīng)銷(xiāo)兩大類(lèi)。直營(yíng):主要指通過(guò)自營(yíng)門(mén)店進(jìn)行銷(xiāo)售(一般商場(chǎng)聯(lián)營(yíng)模式與自營(yíng)模式基本一致),此外還包括線上直營(yíng)渠道、大客戶(hù)等直營(yíng)模式。經(jīng)銷(xiāo)模式下,供貨模式主要有兩種,一種為生產(chǎn)模式,即品牌方通過(guò)加工生產(chǎn)企業(yè)代加工或自主生產(chǎn)完成生產(chǎn)后,將黃金珠寶貨物直接提供給經(jīng)銷(xiāo)對(duì)象,第二種為制定供應(yīng)商模式,即加盟商/省代可以向公司制定供應(yīng)商采購(gòu)公司限制范圍內(nèi)的黃金產(chǎn)品并自行結(jié)算貨款,其所購(gòu)產(chǎn)品經(jīng)公司及相關(guān)機(jī)構(gòu)檢測(cè)合格后掛簽銷(xiāo)售,對(duì)該部分貨品,加盟商/省代向公司繳納一定的品牌使用費(fèi)。品牌方在經(jīng)銷(xiāo)模式下可直接對(duì)接加盟商,也可對(duì)接地方負(fù)責(zé)機(jī)構(gòu)(省代/區(qū)域總經(jīng)銷(xiāo)/地方合資公司等模式),再由地方負(fù)責(zé)機(jī)構(gòu)對(duì)接本地的終端加盟商。

“省代”模式助力品牌加速下沉。受到疫情、貿(mào)易摩擦等因素影響,珠寶品牌商在下沉市場(chǎng)拓展新店遇阻。為了提高拓展新店的速度,充分利用地方客戶(hù)資源,頭部珠寶品牌企業(yè)推出“省級(jí)代理”模式。自2018年起,周大福、周大生、老鳳祥陸續(xù)跟進(jìn)省代計(jì)劃,效果顯著。以中國(guó)黃金為例,截至2020H1,中國(guó)黃金有32個(gè)省級(jí)代理商,對(duì)應(yīng)1623個(gè)終端加盟商,對(duì)應(yīng)2385個(gè)店面。2017-2019年,平均每個(gè)省級(jí)代理商管理53/58/79個(gè)終端代理商、38/42/54家門(mén)店,這可以看出省代模式對(duì)終端門(mén)店開(kāi)店具有積極作用。(報(bào)告來(lái)源:未來(lái)智庫(kù))

周大生為提高產(chǎn)品的供貨效率和降低公司存貨庫(kù)存壓力,公司素金首飾產(chǎn)品供貨一般通過(guò)指定供應(yīng)商完成,產(chǎn)品僅限于公司指定品類(lèi)和指定標(biāo)準(zhǔn)。指定供應(yīng)商和加盟商自行結(jié)算貨款,所選購(gòu)產(chǎn)品均需經(jīng)過(guò)公司內(nèi)檢和國(guó)家/地方檢測(cè)機(jī)構(gòu)檢測(cè)合格后使用“周大生”品牌銷(xiāo)售,公司根據(jù)產(chǎn)品的重量、成本或件數(shù)的一定比例收取產(chǎn)品品牌使用費(fèi)。

渠道下沉成為新增長(zhǎng)點(diǎn)

珠寶消費(fèi)呈現(xiàn)出渠道下沉的態(tài)勢(shì),低線城市具有更大滲透空間。2016年一線城市的黃金/鉆石/鉑金飾品滲透率(擁有珠寶的人占調(diào)研總?cè)藬?shù)的比例)分別為71%/61%/63%;二線城市分別為67%/48%/51%;三線城市為70%/37%/46%。二三四線城市的鉆石和鉑金飾品滲透率低,與一線城市相比還有很大的提升空間,隨著消費(fèi)觀念的改變以及消費(fèi)結(jié)構(gòu)的升級(jí),低線城市非金飾品滲透率將進(jìn)一步提升。國(guó)內(nèi)珠寶品牌逐漸向低線城市拓展,比如在3M2018-9M2021期間,周大福在一二線城市的門(mén)店占比逐漸下降,從3M2018的66%下滑至9M2021的53%,三線及以下城市的占比增長(zhǎng)13pct,由3M2018的34%增長(zhǎng)到9M2021的47%。

省代模式提供門(mén)店拓展新增長(zhǎng)曲線。2018年以來(lái),以周大福、周大生、老鳳祥為主的頭部品牌陸續(xù)推出省代模式,為拓展下沉市場(chǎng)門(mén)店注入新動(dòng)能。我們可以看出,2018年之前各珠寶品牌門(mén)店拓展較為緩慢,在2018年之后,門(mén)店總數(shù)快速增長(zhǎng)與之形成對(duì)的是新興珠寶品牌,受限于品牌資源實(shí)力不足,新興珠寶品牌仍然走傳統(tǒng)的加盟商模式,門(mén)店拓展緩慢。這說(shuō)明省代模式效果極其顯著。

5渠道驅(qū)動(dòng)vs品牌驅(qū)動(dòng),不同資源稟賦背景決定策略差異

行業(yè)頭部?jī)?yōu)勢(shì)明顯,集中度提升趨勢(shì)明顯

中國(guó)市占率前十的品牌較為穩(wěn)定,行業(yè)競(jìng)爭(zhēng)格局未發(fā)生較大變化。前十品牌除1999年出現(xiàn)的周大生、2002年出現(xiàn)的明牌珠寶、以及1982年國(guó)務(wù)院批準(zhǔn)國(guó)內(nèi)恢復(fù)銷(xiāo)售黃金飾品后上海開(kāi)設(shè)的第一家黃金零售點(diǎn)老廟黃金,其余品牌全部成立于建國(guó)前,且2013年后新品牌明牌珠寶在與老牌珠寶的競(jìng)爭(zhēng)中頹勢(shì)明顯。20世紀(jì)90年代后成立的珠寶品牌中,市占率真正實(shí)現(xiàn)突破進(jìn)入前十并且地位穩(wěn)固的品牌僅有周大生一家,行業(yè)體現(xiàn)出較明顯的頭部?jī)?yōu)勢(shì)。

2015年后,珠寶產(chǎn)業(yè)“品牌化”發(fā)展趨勢(shì)顯著,一些地方自主品牌的珠寶零售門(mén)店逐漸被知名度較高、品牌美譽(yù)度較好的全國(guó)性品牌和區(qū)域性品牌所取代。在經(jīng)濟(jì)相對(duì)發(fā)達(dá)的地區(qū),知名品牌連鎖門(mén)店的數(shù)量占比可達(dá)85%-90%;在經(jīng)濟(jì)相對(duì)落后的地區(qū),知名品牌連鎖門(mén)店的數(shù)量占比約為75%-80%。隨著新型城鎮(zhèn)化建設(shè)的持續(xù)推進(jìn),城市的商業(yè)形態(tài)也隨著新老城區(qū)的交替而變化,新型綜合購(gòu)物中心成為新城區(qū)商圈的主力,傳統(tǒng)商業(yè)步行街和百貨商場(chǎng)普遍面臨著客流下降的局面,珠寶零售門(mén)店的布局也逐漸從過(guò)去的街邊店向大型購(gòu)物中心轉(zhuǎn)移迭代。目前這一趨勢(shì)在不同層級(jí)城市存在一定差異,一二線城市較三四線城市和縣級(jí)市場(chǎng)更加顯著。

渠道力是時(shí)間的朋友,品牌力是理念的沉淀

因重視品牌打造的公司傾向于以直營(yíng)模式拓店,我們粗略以直營(yíng)門(mén)店占線下門(mén)店數(shù)比例代表公司的品牌力;以線下門(mén)店總數(shù)估計(jì)公司的渠道覆蓋能力。通過(guò)以2020年數(shù)據(jù)為例進(jìn)行對(duì)比可知,迪阿股份、周生生為品牌驅(qū)動(dòng)型公司,由于其渠道純自營(yíng),門(mén)店數(shù)較少,渠道力略顯不足;老鳳祥、周大生為渠道驅(qū)動(dòng)型公司,線下門(mén)店覆蓋能力為行業(yè)翹楚;周大福既具有較為領(lǐng)先的渠道基礎(chǔ),同時(shí)又較為重視品牌能力的塑造。

渠道力是時(shí)間的朋友。上文我們提到,珠寶零售行業(yè)進(jìn)入壁壘高,線下渠道有極強(qiáng)的穩(wěn)定性及粘性,所以企業(yè)渠道力的樹(shù)立對(duì)于后入者較為艱難、而一旦樹(shù)立則具有較強(qiáng)壁壘。

品牌力的樹(shù)立對(duì)于企業(yè)價(jià)值理念、管理機(jī)制具有更高要求。品牌力對(duì)于企業(yè)而言難以?xún)H通過(guò)時(shí)間積累,其樹(shù)立過(guò)程對(duì)于企業(yè)的價(jià)值理念、管理機(jī)制有較高較全面的要求。

以迪阿股份為例,公司整體架構(gòu)圍繞品牌力的塑造而建立。公司強(qiáng)調(diào)“每位男士憑身份證一生僅能定制一枚DR求婚鉆戒”,贈(zèng)予此生唯一摯愛(ài)女子,以示“用一生愛(ài)一人”的真愛(ài)承諾。2017年至今,公司無(wú)需綁定驗(yàn)證消費(fèi)者信息即售出的產(chǎn)品占比不超0.3%,為子品牌產(chǎn)品收入及售后服務(wù)等收入。為支持公司唯一性的品牌情感內(nèi)涵,公司設(shè)計(jì)了配套的購(gòu)買(mǎi)規(guī)則以保障消費(fèi)者的購(gòu)買(mǎi)體驗(yàn),其核心為公司獨(dú)特的“真愛(ài)協(xié)議”購(gòu)買(mǎi)模式:購(gòu)買(mǎi)前男士需憑身份證綁定有效信息并進(jìn)行驗(yàn)證,此后簽署真愛(ài)協(xié)議并綁定受贈(zèng)人的姓名,除信息填寫(xiě)錯(cuò)誤(如:多音字、偏旁部首錯(cuò)誤、生僻字)等原因外,真愛(ài)協(xié)議終生無(wú)法修改或刪除,男士在DR購(gòu)買(mǎi)的所有產(chǎn)品均綁定該協(xié)議并支持查詢(xún)。通過(guò)這一特色的購(gòu)買(mǎi)設(shè)計(jì),DR再次彰顯了自身品牌的情感內(nèi)核,將理念真正投射到產(chǎn)品之中,賦予產(chǎn)品情感溢價(jià)。

氛圍感旗艦店與系列增值服務(wù)打造真愛(ài)購(gòu)物體驗(yàn)。鉆戒產(chǎn)品單價(jià)高且購(gòu)買(mǎi)頻次低,線下門(mén)店仍為不可替代的流量入口。公司精心選址,在部分核心城市的核心商圈打造數(shù)家真愛(ài)體驗(yàn)旗艦店,通過(guò)店鋪氛圍營(yíng)造、陳列細(xì)節(jié)設(shè)計(jì)、設(shè)置求婚表白專(zhuān)用區(qū)域等方式精心營(yíng)造浪漫氛圍感,為顧客提供DR特色的真愛(ài)購(gòu)物體驗(yàn)。此外,公司身份證登記、真愛(ài)協(xié)議、門(mén)店協(xié)辦求婚儀式、真愛(ài)承諾查詢(xún)、高品質(zhì)包裝與陳列等一系列增值服務(wù)也為客戶(hù)帶來(lái)了更為豐富的購(gòu)物體驗(yàn),強(qiáng)化了品牌內(nèi)涵與消費(fèi)者的情感滿足,提升了DR的品牌力與溢價(jià)空間。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關(guān)信息,請(qǐng)參閱報(bào)告原文。)

精選報(bào)告來(lái)源:【未來(lái)智庫(kù)】。

今日中金網(wǎng)關(guān)于中國(guó)黃金鉆戒(中國(guó)黃金鉆戒屬于什么檔次)的介紹就到此。

聲明:文章僅代表原作者觀點(diǎn),不代表本站立場(chǎng);如有侵權(quán)、違規(guī),可直接反饋本站,我們將會(huì)作修改或刪除處理。

相關(guān)推薦

猜你喜歡